Cómo hacer la declaración de la Renta 2022 tras vender un piso es una de las preguntas más frecuentes. La campaña de la declaración de la Renta y Patrimonio de 2022 dará comienzo en abril de 2023, y aunque normalmente se realiza entre el 1 y el 30 de junio, los contribuyentes que presenten la declaración vía internet podrán comenzar el trámite a partir del 11 de abril.

Para quienes necesiten hacer la declaración de forma presencial o por teléfono, deberán solicitar cita previa. El plazo para solicitar cita previa para la declaración telefónica es del 3 de mayo al 29 de junio de 2023, y para la declaración presencial es desde el 25 de mayo hasta el 29 de junio de 2023.

Tabla de contenidos

¿Quieres reinvertir el dinero de la venta?

¿Qué impuestos hay que pagar cuando se vende un piso?

Por vender una vivienda, se deben pagar tres impuestos:

- El IRPF, que se cobra por la ganancia obtenida en la venta.

- La plusvalía municipal, que se calcula en base al aumento en el valor del terreno desde que se adquirió hasta el momento de la transmisión.

- El IBI, aunque no es un impuesto directamente relacionado con la venta, se debe pagar la parte correspondiente al año en que se realiza la transacción.

¿Cuándo se pagan los impuestos por vender una vivienda?

Cada impuesto tiene un plazo de pago distinto cuando se vende un piso. A continuación se detallan los plazos correspondientes:

- IRPF: Este impuesto se paga al año siguiente de la venta, junto con la presentación de la declaración del IRPF.

- Plusvalía municipal: Este impuesto debe ser pagado en un plazo de 30 días hábiles tras la venta del inmueble, aunque es posible que varíe en función del ayuntamiento. Se recomienda verificar el plazo con el ayuntamiento correspondiente.

- IBI: Este impuesto se paga anualmente por ser dueño del piso. En el momento de la venta, el importe correspondiente al año en curso puede ser compartido con el comprador, en función del tiempo que cada uno haya sido propietario del piso.

¿Cómo calcular el IRPF que tienes que pagar en la Declaración de la Renta tras vender un piso?

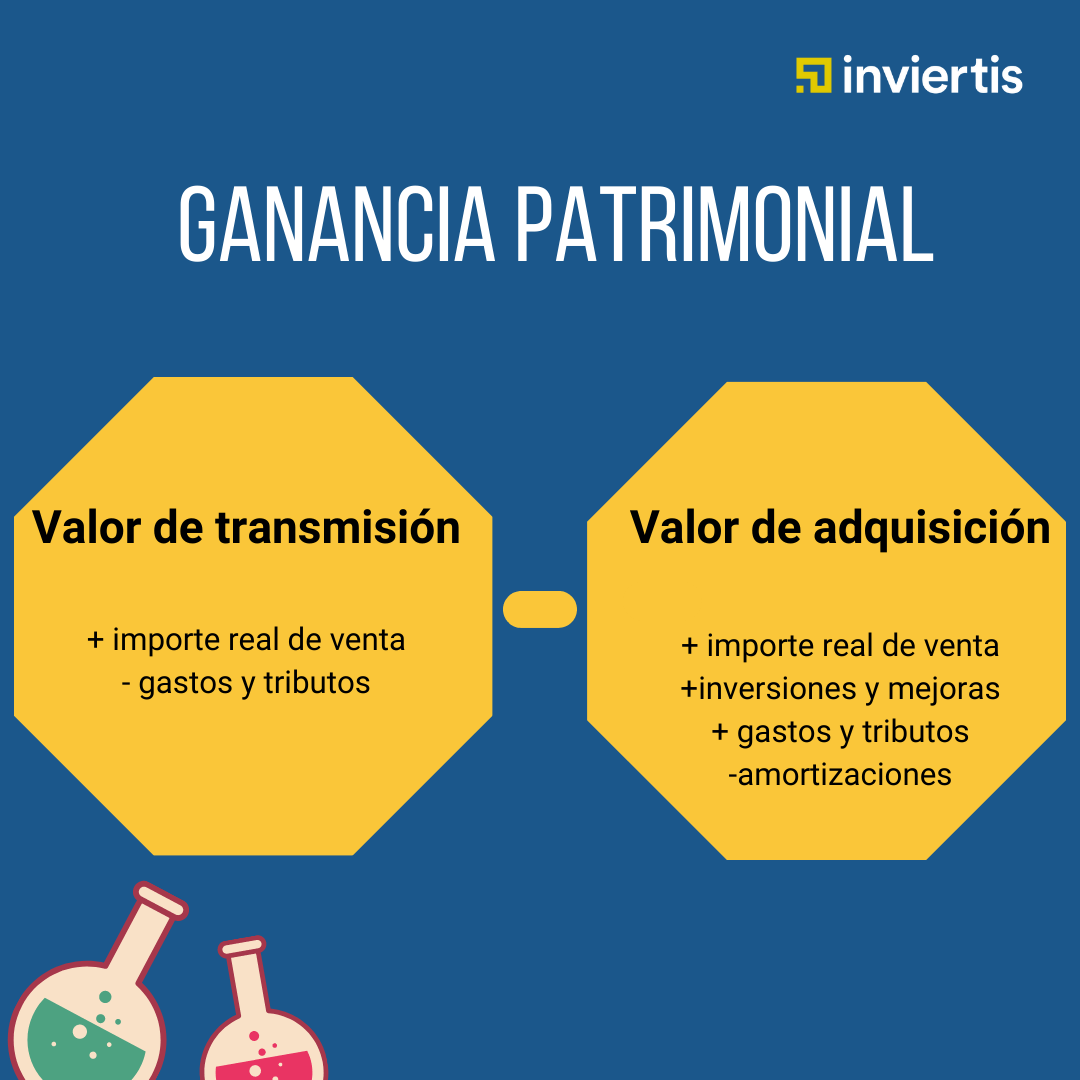

Para calcular el IRPF que debes pagar por la venta de una vivienda, primero debes determinar la ganancia patrimonial obtenida. Esta se calcula restando el valor de transmisión de la vivienda (el precio de venta) al valor de adquisición de la misma (el precio de compra).

Una vez que tienes la ganancia patrimonial, debes aplicarle el tipo impositivo correspondiente a tu tramo de ingresos, según la escala del IRPF establecida por la Agencia Tributaria. El tipo impositivo puede variar entre el 19% y el 26% en función de los ingresos anuales.

Es importante tener en cuenta que existen ciertas deducciones que se pueden aplicar para reducir la base imponible del IRPF por la venta de la vivienda, como las mejoras realizadas en la vivienda o los gastos relacionados con la venta. Estos gastos pueden incluir los honorarios del notario, los gastos de la gestoría, la comisión de la agencia inmobiliaria, entre otros.

En cualquier caso, es recomendable que consultes a un experto en materia fiscal o a la Agencia Tributaria para que te asesoren sobre el cálculo exacto del IRPF que debes pagar por la venta de tu vivienda, ya que cada situación es única y puede haber ciertas particularidades a tener en cuenta.

Descubre los trucos fiscales más utilizados por inversores de éxito

¿Cómo calcular la ganancia patrimonial en la Declaración de la Renta tras vender un piso?

La ganancia patrimonial se obtiene al restar el valor de adquisición del bien al valor de transmisión en el momento de la venta. A continuación te explicamos el proceso detallado para calcular

¿Cómo calcular el valor de transmisión?

El valor de transmisión se calcula restando al precio de venta de la vivienda los gastos y tributos inherentes a la operación. Algunos de los gastos que se pueden tener en cuenta son:

- Los honorarios de la agencia inmobiliaria. En nuestro caso, los más bajos del mercado: 4% a la venta.

- La plusvalía municipal.

- Los gastos de cancelación registral de la hipoteca si existiese.

Te ponemos un ejemplo sobre cómo calcular el valor de transmisión:

Precio de venta: 150.000€

Gastos de la venta:

- Honorarios agencia inmobiliaria: 7.000 euros

- Plusvalía municipal: 1.400 euros

- Gastos de cancelación registral de la hipoteca (si aplica): 500 euros

Valor de transmisión: 150.000 euros - 7.000 euros - 1.400 euros - 500 euros= 141.100 euros

Reinvierte en pisos ya alquilados el dinero de la venta

¿Cómo calcular el valor de adquisición?

Para calcular el valor de adquisición de una propiedad, debes tener en cuenta el precio que pagaste cuando la compraste, así como los gastos e inversiones asociados a la operación. Entre los gastos que puedes tener en cuenta, se encuentran:

- notaría

- el ITP (Impuesto de Transmisiones Patrimoniales)

- el IVA si corresponde

- el IAJD (Impuesto de Actos Jurídicos Documentados).

- Gastos de registro

Sin embargo, es importante tener en cuenta que las comisiones pagadas por el préstamo hipotecario o los intereses no se incluyen en estos gastos.

Quizás con un ejemplo sea más fácil de explicar:

Precio de compra: 100.000€

Gastos de compra: 400€ de notaria + 300€ de registro + 6000€ de ITP = 6.700€

Valor de adquisición: 100.000€ + 6.700€ = 106.700€

¿Cómo calcular la ganancia patrimonial para la Declaración de la Renta tras vender un piso?

Como hemos visto antes, ahora tenemos que restar el valor de adquisición al valor de transmisión.

En este cálculo pueden ocurrir tres situaciones:

-

Si el valor de transmisión es mayor al de adquisición, entonces tendrás que pagar IRPF correspondiente a la ganancia obtenida.

-

Si el valor de transmisión es menor al de adquisición, tendrás que declarar la venta en el IRPF pero no tendrás que pagar nada.

-

Si el valor de transmisión es igual al de adquisición, tampoco tendrás que pagar IRPF.

Ponte al día con las estrategias fiscales más exitosas

Último paso: aplicar el tipo impositivo correspondiente

Una vez que has calculado la ganancia patrimonial en la venta de una vivienda, debes aplicar el tipo impositivo correspondiente según tu tramo de ganancias patrimoniales (no confundir con los rendimientos obtenidos del trabajo). Los tipos impositivos para la venta de viviendas en España son los siguientes:

- Ganancias hasta 6.000 euros: 19%

- Ganancias entre 6.000 y 50.000 euros: 21%

- Ganancias entre 50.000 euros y 200.000 euros: 23%

- Ganancias entre 200.000 euros y 300.000 euros: 27%

- Ganancias superiores a 300.000 euros: 28%

Es importante tener en cuenta que estos porcentajes se aplican de forma progresiva.

Si quieres vender tu piso, pero lo tienes alquilado, no te preocupes, ahora puedes hacerlo con los únicos expertos en este tipo de ventas. En Inviertis puedes vender tu piso con inquilino a inversores mientras cobras la renta. Sin esperar a que acabe el contrato, sin reformar ni tener el piso vacío. Sin complicaciones. Contacta con nuestros expertos y ellos te guiarán y te acompañarán hasta el notario.

Cuidado! Los tipos impositivos de la inversión no son los mismos que los aplicables a los rendimientos por trabajo.